Les derniers contenus liés aux tags AMD et Samsung

Afficher sous forme de : Titre | FluxHot Chips : M1, SVE, Parker, InFo et Skylake !

AMD valide le 14nm LPP de GloFo

IDF: Samsung lancera sa HBM en 2016

La spécification HSA 1.0 disponible

5 écrans UHD FreeSync chez Samsung... en mars

Jim Keller rejoint... Intel !

C'est une petite surprise, Jim Keller, ingénieur connu pour les plus gros succès d'AMD (Athlon, Athlon 64 et Zen) rejoint aujourd'hui Intel d'après nos confrères de Fortune .

Connu pour son rôle dans le design des DEC Alpha, il a également dirigé les équipes qui ont conçu les K7 (Athlon) et K8 (Athlon 64) pour AMD, avant de se retrouver suite à un rachat (de P.A. Semi) en charge de la future architecture ARM custom d'Apple. Il est retourné en 2012 chez AMD ou il s'est occupé de l'architecture de Zen.

Depuis, il avait tenu plusieurs postes, dont un passage éclair chez Samsung. Depuis deux ans, il avait rejoint Tesla en tant que Vice Président en charge du hardware custom embarqué. Suite au départ de Chris Lattner (ex-Apple), il avait également récupéré la direction d'Autopilot.

Intel n'a pas encore communiqué officiellement sur son rôle, le communiqué de Tesla indiquant simplement que "la passion principale de Jim était l'ingénierie de micoprocesseurs et qu'il rejoint une société ou il pourra de nouveau s'y consacrer exclusivement".

Des détails sur le 7nm à l'ISSCC 2017

La conférence ISSCC (International Solid-State Circuits Conference) se tiendra pour son édition 2017 du 5 au 9 février à San Francisco, et nos confrères d'EEtimes ont eu accès à l'avant programme.

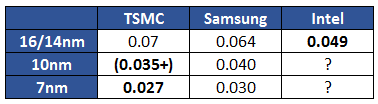

Comme tous les ans les acteurs du milieu des semi conducteurs y présenterons leurs nouveautés, et l'on notera que TSMC et Samsung présenterons leurs cellules SRAM (utilisées notamment pour la mémoire cache dans les puces). L'année dernière, Samsung avait proposé deux versions distinctes pour son process 10nm, optimisées pour la densité ou les performances, de 0.040 µm² et 0.049 µm².

D'après nos confrères, TSMC présentera une cellule SRAM 7nm de seulement 0.027µm², tandis que Samsung présentera une cellule SRAM 7nm de 0.030µm², mais fabriquée en EUV. D'après Samsung, l'EUV permettrait de diminuer la tension minimale nécessaire de 39.9mV (TSMC indique aussi des optimisations basse tension, on attendra la conférence pour comparer l'impact ou non de l'EUV).

La SRAM est un composant fondamental des puces et sa taille permet en général de se donner une bonne idée des process. Cependant il faut être assez méfiant, les constructeurs annonçant parfois des "records" de densité qu'ils n'utilisent pas forcément en production. Nous avons rapporté dans le tableau ci dessous les chiffres les plus bas (correspondant aux bibliothèques "hautes densité") pour TSMC, Samsung et Intel :

Par rapport au tableau, on notera qu'Intel n'utilise pas cette SRAM haute densité dans ses processeurs, mais de la SRAM 0.059 µm². Même en prenant cela en compte, Intel garde la meilleure densité à 16/14nm pour la SRAM. Le constructeur ne fournit pas encore d'infos sur ses futurs process.

TSMC n'a pas donné non plus de chiffre exact pour son 10nm, estimant simplement 50% de réduction par rapport à son 16nm sur la SRAM, ce qui nous vaut un chiffre entre parenthèses. Selon toutes vraisemblances, et conformément aux autres annonces sur la densité (2.1x d'après le constructeur), on estimera que TSMC devrait avoir une SRAM d'une taille légèrement inférieure à celle de Samsung.

Intel ne devrait pas effectuer d'annonce sur ce sujet lors de l'ISSCC, ce qui est assez dommage. Le constructeur devrait présenter les FPGA Altera Stratix 10 (14nm) tandis qu'AMD proposera une présentation plus en détails de Zen.

On notera aussi que Western Digital/Toshiba, ainsi que Samsung, présenterons des puces 3D NAND 512 Gbit TLC 64 couches. Dans le cas de Samsung, cette puce avait été annoncée cet été, plus de détails techniques devraient être disponibles. Pour Western Digital/Toshiba, cette puce avait été évoquée cet été comme objectif.

On notera que nos confrères pointent à raison un grand absent : une fois de plus, ni Intel, ni Micron, n'effectueront de présentation technique de leur mémoire 3D Xpoint !

Samsung annonce de futurs process 14 et 10nm

Samsung vient d'indiquer par un communiqué de presse qu'il proposera une quatrième version de son process 14nm. Baptisée 14PLU, elle fait suite au 14LPE (Low Power Early, la première version dispo lorsque les yields étaient faibles), 14LPP (Low Power Plus, version un peu plus optimisée lorsque les yields étaient stabilisés), 14LPC (possiblement Low Power Compact, la version réduit les couts et fait écho au 16FFC de TSMC, tout en ajoutant la possibilité de pouvoir fabriquer des radios, indispensable pour la fabrication de modems par exemple).

Samsung vient d'indiquer par un communiqué de presse qu'il proposera une quatrième version de son process 14nm. Baptisée 14PLU, elle fait suite au 14LPE (Low Power Early, la première version dispo lorsque les yields étaient faibles), 14LPP (Low Power Plus, version un peu plus optimisée lorsque les yields étaient stabilisés), 14LPC (possiblement Low Power Compact, la version réduit les couts et fait écho au 16FFC de TSMC, tout en ajoutant la possibilité de pouvoir fabriquer des radios, indispensable pour la fabrication de modems par exemple).

Comme souvent, ces "variantes" de process sont des itérations autour d'une même technologie. Elles sont l'occasion d'annoncer des gains obtenus par l'optimisation de l'exploitation des process. Dans le cas de la version U, Samsung annonce des performances "plus élevées" à consommation égale, avec des règles de design identiques à son process 14LPC. Pour Samsung, le 14LPU est adapté aux utilisations "hautes performances" qui requièrent "beaucoup de calculs".

Un appel du pied à peine voilé aux fabricants de GPU et de SoC haut de gamme. Si Samsung a réussi a obtenir la fabrication de quelques GPU Nvidia (notamment les GP107 des GTX 1050), il s'agit de puces plus petites avec des niveaux de performances moindres par rapport au haut de gamme, qui reste toujours fabriqué chez TSMC. De la même manière, si AMD a fabriqué Polaris chez GlobalFoundries (sur un process techniquement identique à celui utilisé par Samsung, GlobalFoundries utilisant le process de Samsung sous licence), il ne s'agit pas non plus du haut de gamme (les raisons d'AMD étant beaucoup plus complexes).

La compétition avec TSMC est excessivement rude pour Samsung, qui tente avec cette quatrième version de s'attirer de nouveaux marchés. Le dernier "gros coup" du fondeur avait été la co-fabrication des SoC A9 d'Apple, un marché obtenu grâce au retard annoncé de TSMC. Un retard comblé en dernière minute par le fondeur Taiwanais. Les comparaisons directes sont toujours à double tranchant, et si Samsung avait bel et bien un avantage de densité sur son concurrent, sur le plan des performances TSMC restait, malgré la précipitation, en tête.

Cette version 14LPU tentera de combler ce déficit d'image même si selon toutes vraisemblances, TSMC gardera une main mise sur le haut de gamme sur ce node.

En parallèle, Samsung annonce également un 10LPU, qui sera cette fois la troisième version du 10nm de Samsung. Contrairement au 14LPU, le 10LPU augmentera la densité par rapport aux 10LPE/LPP, et Samsung le présente comme le 10nm proposant le cout le plus faible "de l'industrie". Le nom de 10LPC aurait probablement été plus adapté pour décrire ce process mais peu importe !

Dans les deux cas, il s'agit d'annonces puisque les kits de développement (PDK) pour le 14LPU et le 10LPU ne seront disponibles qu'au second trimestre 2017 ! On ne s'attendra donc pas a voir des produits les exploiter rapidement, le 10LPP entrera en production en volume pour rappel mi-2017.

On notera enfin que Samsung confirme une fois de plus sa volonté d'utiliser la lithographie EUV à 7nm, pour au moins une partie des couches de la puce. On rappellera que le 7nm de Samsung devrait arriver plus tard que le celui de son concurrent, la société ayant sous entendu à plusieurs reprises ces dernières semaines que le 10nm aurait une durée de vie plus longue qu'annoncée par certains.

TSMC tente en effet de lancer la production 7nm volume avec un an de décalage par rapport au 10nm (soit respectivement Q4 2016 pour le 10nm, et Q4 2017 pour le 7nm). Un rythme infernal qui ne sera suivi par personne d'autre (et largement financé, faut-il le rappeler, par Apple), mais sur lequel TSMC semble extrêmement confiant.

7nm fin 2018 pour GlobalFoundries ?

GlobalFoundries a publié un communiqué de presse annonçant officiellement son prochain process FinFet, qui sera en 7nm. On rapellera que le process 14 FinFET actuel de GlobalFoundries, le 14LPP, a été développé par Samsung suite aux problèmes de développement du 14XM (la version interne du 14nm de GlobalFoundries, abandonnée).

Comme nous vous l'avions indiqué, GlobalFoundries ne proposera pas de 10nm, son prochain process sera donc un 7nm, baptisé tout simplement 7nm FinFET. Comme souvent, le communiqué du fondeur est particulièrement flou, indiquant à la fois que ce 7nm FinFET profitera des "années d'expérience d'IBM", tout en se "construisant sur le succès du 14LPP".

Le fondeur donne deux chiffres, tout d'abord une densité double par rapport "aux process 16/14", et un gain de performances de 30%. On notera avec circonspection que chez TSMC par exemple, le 10nm est annoncé comme 2.1x plus dense que son 16nm, et que son 7nm sera 1.63x plus dense que son 10nm. Autant dire que le 2x annoncé par GlobalFoundries ne semble pas vraiment au niveau d'un "7nm".

Techniquement le fondeur confirme qu'il s'agira d'un process FinFET optique, avec éventuellement la possibilité d'utiliser de l'EUV si disponible sur quelques couches.

Côté délais, GlobalFoundries annonce une production "risque" début 2018. A titre de comparaison, le 7nm de TSMC est annoncé en production risque début 2017, avec une production volume démarrant en Q1 2018.

Sur le papier donc, ce communiqué de presse de GlobalFoundries est tout simplement inquiétant, dévoilant un 7nm dont les caractéristiques techniques semblent assez lointaines de ce que proposera un TSMC ou un Samsung. Et qui sera disponible qui plus est avec un retard d'au moins 6 mois, et possiblement plus, par rapport au planning - certes incroyablement agressif - de TSMC.

Si la CEO d'AMD, Lisa Su, se satisfait dans le communiqué des développements "à long terme" de GlobalFoundries, cette annonce assez peu flatteuse du fondeur explique probablement pourquoi il a accepté de lâcher du lest auprès d'AMD. Nous vous en parlions en détail en début de mois, AMD et GlobalFoundries ont renégocié leur Wafer Supply Agreement avec pour résultat la levée de multiples clauses d'exclusivités qui liaient les deux sociétés.

Nouvel accord WSA entre AMD/GlobalFoundries

AMD vient d'annoncer par un communiqué avoir négocié un sixième amendement de son contrat cadre les liant à GlobalFoundries. Pour rappel, AMD avait transféré fin 2008 son activité fabrication (ses usines) dans une nouvelle entité (FoundryCo) détenue à l'époque en partie par AMD (44%) et par ATIC, un fond souverain d'Abu Dhabi. Une société que l'on connaît désormais commercialement sous le nom de GlobalFoundries, et qui est, depuis 2012, complètement indépendante d'AMD.

En 2009, AMD et FoundryCo (que l'on appellera GloFo par la suite pour simplifier, même si tous les accords sont encore aujourd'hui signés au nom de FoundryCo) avaient signé un accord cadre, appelé Wafer Supply Agreement. Cet accord obligeait AMD a acheter un certain volume de wafers (les galettes de silicium qui servent à la fabrication des puces) chez GlobalFoundries, avec des exclusivités pour tout ce qui concernait les CPU (MPU dans les documents), ainsi qu'un "plan" pour la fabrication exclusive à terme de GPU.

L'accord n'est pas totalement public, les très curieux pourront en retrouver une version sur le site de la SEC américaine . De nombreux détails confidentiels n'apparaissent pas. Le contrat court au minimum jusque mars 2019 et au maximum jusqu'en 2024.

Si l'accord est souvent décrit comme un poids pour AMD, on notera que le contrat dispose d'un grand nombre de clauses contraignantes pour son partenaire, concernant par exemple les yields, et le développement de nouveaux process. Et si les exclusivités indiquées plus haut sont dans le document, des mécanismes de "second source", autorisant AMD a aller fabriquer un certain volume de puces chez un concurrent de GloFo dans certaines conditions, particulièrement en cas de défaillance sur certains points techniques.

Reste qu'au fil des années, AMD et GloFo ont amendé ces accords, d'abord en 2011 en changeant les modalités de paiement sur le 32nm (paiement par puce fonctionnelle au lieu d'un prix fixe par wafer, pour tenter de compenser les mauvais yields de l'époque). En 2012, le second amendement au contrat repassait à un prix par wafer, mais levait certaines exclusivités sur la fabrication d'APU (pour un coût élevé de 703 millions de dollars).

L'amendement signé fin 2012 était beaucoup plus tendu, insistant sur les obligations d'AMD à utiliser GlobalFoundries, et forçant AMD a payer des pénalités (de 320 millions de dollars) pour ne pas avoir utilisé tout le volume négocié lors du précédent amendement. L'accord de volume est en effet de type take-or-pay, un volume de wafers est défini au début d'une période et si AMD ne fait pas produire ce volume, il doit payer des pénalités équivalent au prix des wafers qu'il aurait du commander.

Le quatrième amendement signé en mars 2014 prévoyait encore une fois de pousser la transition des APU consoles et des GPU vers GloFo. Le dernier amendement en date avait été signé en avril 2015 et montrait une fois de plus la tension entre les deux sociétés, la question de la fabrication des APU des consoles par TSMC semble au coeur du malaise, le document accuse aussi AMD d'avoir "renommé" certains produits par rapport à l'accord précédents pour se défaire de ses obligations (la partie rédigée de l'accord indiquerait, pour chaque produit, si l'exclusivité de GlobalFoundries s'applique ou non).

GlobalFoundries est bien entendu loin d'être innocent dans ces problèmes même si cela ne se lit pas dans les amendements ou AMD est quasi systématiquement pointé du doigt. On se souviendra de l'incapacité de GloFo a mettre au point ses process 20nm et 14nm, optant au final pour prendre sous licence le process 14nm de Samsung fin 2014.

Polaris P10, GPU fabriqué par GlobalFoundries

Les tensions semblaient cependant s'amenuiser ces derniers mois, AMD validant fin 2015 le process 14nm de son partenaire. On aura même vu arriver - enfin - des GPU fabriqués chez GloFo avec les Polaris/RX 480, ce qui laissait penser qu'AMD aurait un peu moins de mal a tenir les volumes d'achats imposés par le contrat cadre.

C'est dans ce contexte qu'AMD et GlobalFoundries viennent donc d'annoncer le sixième amendement au Wafer Supply Agreement. Plutôt que de renégocier tous les ans l'accord, cet amendement porte pour une période de cinq années, allant de janvier 2016 jusqu'au 31 décembre 2020 (soit au delà de la date théorique minimale de fin du contrat).

Le texte complet n'est pas encore disponible sur le site de la SEC, on se contentera donc de la présentation d'AMD à ses investisseurs que vous pouvez retrouver ci-dessus.

Le premier point à noter est que le modèle take-or-pay est enfin mis de côté. Il est remplacé par des "objectifs" d'achats annuels qui ont, qui plus est, été revus à la baisse. Ces objectifs étaient de 1.2 milliards de dollars en 2014 et 1 milliard en 2015, des chiffres complexes a atteindre pour le constructeur qui aura enchaîné les pénalités ces dernières années.

Pour 2016, l'accord prévoit seulement 650 millions de dollars, un chiffre beaucoup plus raisonnable, et les objectifs augmenteront annuellement, dans une proportion pour l'instant non indiquée. Les pénalités ne porteront que sur une portion de l'objectif non tenu (et non la totalité, comme dans un accord take-or-pay).

En ce qui concerne le coût des wafers, ils seront fixes pour 2016 et un système est mis en place pour les recalculer chaque année. GlobalFoundries et AMD collaboreront pour le développement du 7nm même si en pratique aucun détail n'est donné.

AMD s'offre également plus de flexibilité, les exclusivités dont nous parlions dans les amendements précédents semblent (au moins en partie) levées et AMD pourra choisir librement de fabriquer des puces, par exemple, chez TSMC.

GlobalFoundries ne fait bien évidemment pas ces concessions gratuitement. AMD va effectuer un paiement de 100 millions de dollars à son partenaire (sur quatre trimestre à compter du dernier trimestre 2016) et va également donner un mandat d'achat de 75 millions d'actions à une filiale de Mudabala (le nouveau nom d'ATIC, maison mère de GlobalFoundries). Le coût de l'opération est de 235 millions de dollars et empeche Mudabala de prendre une participation dans le capital d'AMD de plus de 20%.

Dernière concession faite par AMD, et non des moindres, la société devra effectuer un paiement à GlobalFounrdies chaque trimestre, sur ses volumes de productions effectués chez ses concurrents (comme TSMC ou Samsung). Le montant à payer n'est pas précisé.

En résumé...

Sans les détails exacts, il est très difficile de porter un jugement définitif sur l'accord, mais un certain nombre de points semblent aller dans le bon sens pour AMD.

Si la société avait jusqu'ici continué à utiliser TSMC pour la fabrication de GPU et de certains APU, cela était surtout lié à l'incapacité de GlobalFoundries de tenir ses engagements techniques. Sur le 14nm, les choses ont changées, ce qui nous a valu l'arrivée des Polaris, fabriqués chez GlobalFoundries. L'existence des clauses d'exclusivités risquaient d'empêcher AMD de facto à utiliser TSMC pour la fabrication de GPU.

Ce nouvel accord permet donc a AMD de choisir un peu plus librement entre GlobalFoundries et TSMC pour certains produits, ce qui ne peut qu'être une bonne chose. Devoir effectuer un paiement chaque trimestre sur la fabrication de puces chez TSMC jouera sur les marges d'AMD, mais cela reste un moindre mal à nos yeux, au moins pour le court terme. Cumulé aux pénalités réduites et aux objectifs d'achats revus à la baisse, on pourrait penser à priori que sur un pur plan financier, l'accord semble avantager un peu plus AMD que les accords précédents, quasi à sens unique.

Il ne faut pas oublier que si les choses se sont apparemment arrangées techniquement pour le 14nm chez GlobalFoundries, c'est avant tout grâce à la licence prise chez Samsung. Et pour le 7nm (GlobalFoundries saute pour rappel le 10nm), il s'agira à nouveau d'un développement interne. En cas de retards de GlobalFoundries sur le 7nm (ce qui, une fois de plus, est loin d'être impossible), AMD devrait pouvoir déporter plus facilement sa production chez TSMC (ou éventuellement Samsung) plutôt que de se retrouver lié par les clauses d'exclusivité.