Nouvel accord WSA entre AMD/GlobalFoundries

AMD vient d'annoncer par un communiqué avoir négocié un sixième amendement de son contrat cadre les liant à GlobalFoundries. Pour rappel, AMD avait transféré fin 2008 son activité fabrication (ses usines) dans une nouvelle entité (FoundryCo) détenue à l'époque en partie par AMD (44%) et par ATIC, un fond souverain d'Abu Dhabi. Une société que l'on connaît désormais commercialement sous le nom de GlobalFoundries, et qui est, depuis 2012, complètement indépendante d'AMD.

En 2009, AMD et FoundryCo (que l'on appellera GloFo par la suite pour simplifier, même si tous les accords sont encore aujourd'hui signés au nom de FoundryCo) avaient signé un accord cadre, appelé Wafer Supply Agreement. Cet accord obligeait AMD a acheter un certain volume de wafers (les galettes de silicium qui servent à la fabrication des puces) chez GlobalFoundries, avec des exclusivités pour tout ce qui concernait les CPU (MPU dans les documents), ainsi qu'un "plan" pour la fabrication exclusive à terme de GPU.

L'accord n'est pas totalement public, les très curieux pourront en retrouver une version sur le site de la SEC américaine . De nombreux détails confidentiels n'apparaissent pas. Le contrat court au minimum jusque mars 2019 et au maximum jusqu'en 2024.

Si l'accord est souvent décrit comme un poids pour AMD, on notera que le contrat dispose d'un grand nombre de clauses contraignantes pour son partenaire, concernant par exemple les yields, et le développement de nouveaux process. Et si les exclusivités indiquées plus haut sont dans le document, des mécanismes de "second source", autorisant AMD a aller fabriquer un certain volume de puces chez un concurrent de GloFo dans certaines conditions, particulièrement en cas de défaillance sur certains points techniques.

Reste qu'au fil des années, AMD et GloFo ont amendé ces accords, d'abord en 2011 en changeant les modalités de paiement sur le 32nm (paiement par puce fonctionnelle au lieu d'un prix fixe par wafer, pour tenter de compenser les mauvais yields de l'époque). En 2012, le second amendement au contrat repassait à un prix par wafer, mais levait certaines exclusivités sur la fabrication d'APU (pour un coût élevé de 703 millions de dollars).

L'amendement signé fin 2012 était beaucoup plus tendu, insistant sur les obligations d'AMD à utiliser GlobalFoundries, et forçant AMD a payer des pénalités (de 320 millions de dollars) pour ne pas avoir utilisé tout le volume négocié lors du précédent amendement. L'accord de volume est en effet de type take-or-pay, un volume de wafers est défini au début d'une période et si AMD ne fait pas produire ce volume, il doit payer des pénalités équivalent au prix des wafers qu'il aurait du commander.

Le quatrième amendement signé en mars 2014 prévoyait encore une fois de pousser la transition des APU consoles et des GPU vers GloFo. Le dernier amendement en date avait été signé en avril 2015 et montrait une fois de plus la tension entre les deux sociétés, la question de la fabrication des APU des consoles par TSMC semble au coeur du malaise, le document accuse aussi AMD d'avoir "renommé" certains produits par rapport à l'accord précédents pour se défaire de ses obligations (la partie rédigée de l'accord indiquerait, pour chaque produit, si l'exclusivité de GlobalFoundries s'applique ou non).

GlobalFoundries est bien entendu loin d'être innocent dans ces problèmes même si cela ne se lit pas dans les amendements ou AMD est quasi systématiquement pointé du doigt. On se souviendra de l'incapacité de GloFo a mettre au point ses process 20nm et 14nm, optant au final pour prendre sous licence le process 14nm de Samsung fin 2014.

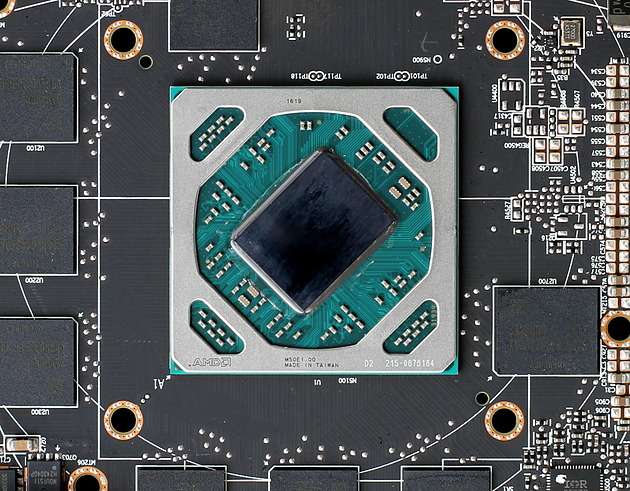

Polaris P10, GPU fabriqué par GlobalFoundries

Les tensions semblaient cependant s'amenuiser ces derniers mois, AMD validant fin 2015 le process 14nm de son partenaire. On aura même vu arriver - enfin - des GPU fabriqués chez GloFo avec les Polaris/RX 480, ce qui laissait penser qu'AMD aurait un peu moins de mal a tenir les volumes d'achats imposés par le contrat cadre.

C'est dans ce contexte qu'AMD et GlobalFoundries viennent donc d'annoncer le sixième amendement au Wafer Supply Agreement. Plutôt que de renégocier tous les ans l'accord, cet amendement porte pour une période de cinq années, allant de janvier 2016 jusqu'au 31 décembre 2020 (soit au delà de la date théorique minimale de fin du contrat).

Le texte complet n'est pas encore disponible sur le site de la SEC, on se contentera donc de la présentation d'AMD à ses investisseurs que vous pouvez retrouver ci-dessus.

Le premier point à noter est que le modèle take-or-pay est enfin mis de côté. Il est remplacé par des "objectifs" d'achats annuels qui ont, qui plus est, été revus à la baisse. Ces objectifs étaient de 1.2 milliards de dollars en 2014 et 1 milliard en 2015, des chiffres complexes a atteindre pour le constructeur qui aura enchaîné les pénalités ces dernières années.

Pour 2016, l'accord prévoit seulement 650 millions de dollars, un chiffre beaucoup plus raisonnable, et les objectifs augmenteront annuellement, dans une proportion pour l'instant non indiquée. Les pénalités ne porteront que sur une portion de l'objectif non tenu (et non la totalité, comme dans un accord take-or-pay).

En ce qui concerne le coût des wafers, ils seront fixes pour 2016 et un système est mis en place pour les recalculer chaque année. GlobalFoundries et AMD collaboreront pour le développement du 7nm même si en pratique aucun détail n'est donné.

AMD s'offre également plus de flexibilité, les exclusivités dont nous parlions dans les amendements précédents semblent (au moins en partie) levées et AMD pourra choisir librement de fabriquer des puces, par exemple, chez TSMC.

GlobalFoundries ne fait bien évidemment pas ces concessions gratuitement. AMD va effectuer un paiement de 100 millions de dollars à son partenaire (sur quatre trimestre à compter du dernier trimestre 2016) et va également donner un mandat d'achat de 75 millions d'actions à une filiale de Mudabala (le nouveau nom d'ATIC, maison mère de GlobalFoundries). Le coût de l'opération est de 235 millions de dollars et empeche Mudabala de prendre une participation dans le capital d'AMD de plus de 20%.

Dernière concession faite par AMD, et non des moindres, la société devra effectuer un paiement à GlobalFounrdies chaque trimestre, sur ses volumes de productions effectués chez ses concurrents (comme TSMC ou Samsung). Le montant à payer n'est pas précisé.

En résumé...

Sans les détails exacts, il est très difficile de porter un jugement définitif sur l'accord, mais un certain nombre de points semblent aller dans le bon sens pour AMD.

Si la société avait jusqu'ici continué à utiliser TSMC pour la fabrication de GPU et de certains APU, cela était surtout lié à l'incapacité de GlobalFoundries de tenir ses engagements techniques. Sur le 14nm, les choses ont changées, ce qui nous a valu l'arrivée des Polaris, fabriqués chez GlobalFoundries. L'existence des clauses d'exclusivités risquaient d'empêcher AMD de facto à utiliser TSMC pour la fabrication de GPU.

Ce nouvel accord permet donc a AMD de choisir un peu plus librement entre GlobalFoundries et TSMC pour certains produits, ce qui ne peut qu'être une bonne chose. Devoir effectuer un paiement chaque trimestre sur la fabrication de puces chez TSMC jouera sur les marges d'AMD, mais cela reste un moindre mal à nos yeux, au moins pour le court terme. Cumulé aux pénalités réduites et aux objectifs d'achats revus à la baisse, on pourrait penser à priori que sur un pur plan financier, l'accord semble avantager un peu plus AMD que les accords précédents, quasi à sens unique.

Il ne faut pas oublier que si les choses se sont apparemment arrangées techniquement pour le 14nm chez GlobalFoundries, c'est avant tout grâce à la licence prise chez Samsung. Et pour le 7nm (GlobalFoundries saute pour rappel le 10nm), il s'agira à nouveau d'un développement interne. En cas de retards de GlobalFoundries sur le 7nm (ce qui, une fois de plus, est loin d'être impossible), AMD devrait pouvoir déporter plus facilement sa production chez TSMC (ou éventuellement Samsung) plutôt que de se retrouver lié par les clauses d'exclusivité.

Contenus relatifs

- [+] 27/04: Le 10nm d'Intel (encore) retardé, l...

- [+] 27/04: AMD Vega 7nm en labo, Zen 2 échanti...

- [+] 08/03: GlobalFoundries : 12nm, 7nm et EUV

- [+] 30/01: TSMC confiant sur l'EUV en volume p...

- [+] 09/01: CES: Silence sur l'après Pascal che...

- [+] 29/11: Samsung lance la production en volu...

- [+] 19/10: Samsung annonce la qualification de...

- [+] 21/09: AMD utilisera le 12nm de GloFo en 2...

- [+] 11/09: Un nouveau 14nm chez Samsung

- [+] 26/07: ASML atteint les 125 wafers/h en EU...