Les derniers contenus liés aux tags Résultats et Process

TSMC confiant sur l'EUV en volume pour 2019

12nm et EUV à 7nm pour TSMC

Résultats d'Intel pour le troisième trimestre

10/7nm en avance pour TSMC, EUV pour le 5nm

Résultats d'Intel, 14nm et 7nm, Ultrabook

TSMC confiant sur l'EUV en volume pour 2019

TSMC a également annoncé ses résultats un peu plus tôt dans le mois, l'occasion d'une conférence auprès des analystes qui aura été la dernière de Morris Chang, le Chairman et fondateur de TSMC. Il avait annoncé en fin d'année dernière qu'il prendrait sa retraite en juin 2018.

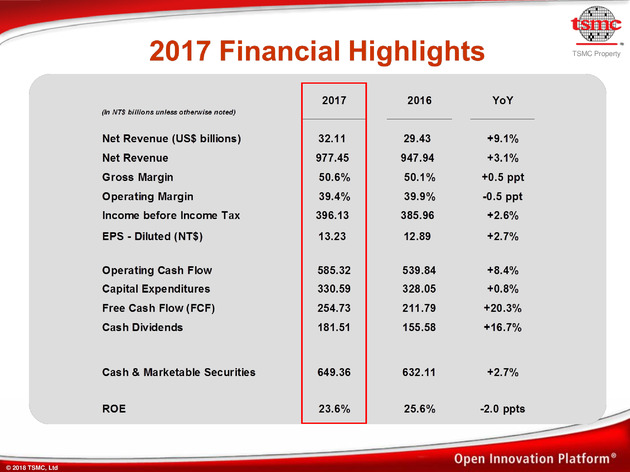

Sur l'année 2017, TSMC a réalisé un chiffre d'affaire de 32.1 milliards de dollars pour un résultat net de 11.2 milliards. Des chiffres qui progressent modestement en apparence par rapport à 2016, +3.1% et +2.6% en New Taiwan Dollar (+9.1% en dollars US, avec les effets du change).

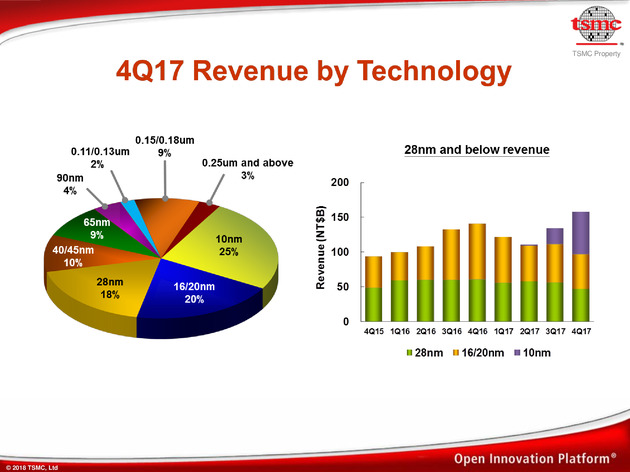

On notera que sur le dernier trimestre, le 10nm (utilisé quasi exclusivement par Apple) représente 25% du chiffre réalisé ce qui est assez massif. Sur 2017, le 10nm aura compté pour 10% du chiffre de TSMC. Les technologies "avancées", à savoir le 28nm et les nodes suivant ont compté pour 58% du chiffre d'affaire engrangé par les ventes de wafers, contre 54% en 2016.

Les futurs process ont été évoqués, le 5nm (qui utilisera l'EUV chez TSMC) est prévu pour une production risque au premier trimestre 2019. TSMC indique avoir déjà atteint de bons yields sur des puces test de SRAM, et le niveau de développement est aussi avancé que pour le 7nm.

En ce qui concerne l'EUV, TSMC s'est félicité d'avoir obtenu des yields élevés en 7nm+ (la version EUV du 7nm de TSMC qui sera introduite dans un second temps) et 5nm. La question des sources lumineuses semble en passe d'être réglée, TSMC indiquant utiliser actuellement des sources 160 watts (on était à 125W l'année dernière), tandis que les sources 250W (annoncées par ASML l'été dernier) sont installées en voie de production. TSMC dit également être optimiste autour des questions compliquées autour du pelliculage avec des défauts bas. La société s'attend donc à ce que la production en volume du 7nm+ en EUV soit lancée au second trimestre 2019, et en 2020 pour le 5nm.

Le 7nm+ est annoncé comme 10% plus performant que le 7nm, et proposera des puces 10% plus petites en moyenne. TSMC n'a pas détaillé les gains directs obtenus en termes de réduction de couches, indiquant simplement un cas ou trois couches immersion peuvent être remplacées par une seule EUV.

Pour l'avenir proche, TSMC a annoncé avoir effectué le tapeout de 10 produits pour le 7nm (avec 10 tapeouts supplémentaires attendus au premier trimestre, et 50 attendus d'ici fin 2018), avec des qualifications en cours qui s'effectuent en parallèle dans deux fabs. Contrairement au 10nm qui n'a été utilisé que par Apple, le 7nm sera utilisé par tous les clients de TSMC. La production en volume commencera en juin et comme toujours, Apple devrait avoir la priorité (quelques produits au compte goutte pourraient être annoncés en 7nm vers la fin de l'année chez les plus petits clients de TSMC, C.C Wei indiquant qu'un décalage entre "smartphone" et HPC de quelques trimestre est attendu).

En 2018 c'est surtout en "12nm" (le 12FFC qui est la quatrième version du 16nm de TSMC) que l'on verra arriver des produits dans le monde du PC. Plus de 120 tapeouts de produits sont encore attendus sur ce node en 2018. A noter que TSMC ouvrira en mai son usine de Nanjing, en Chine, avec un peu d'avance sur son planning suite à une forte demande.

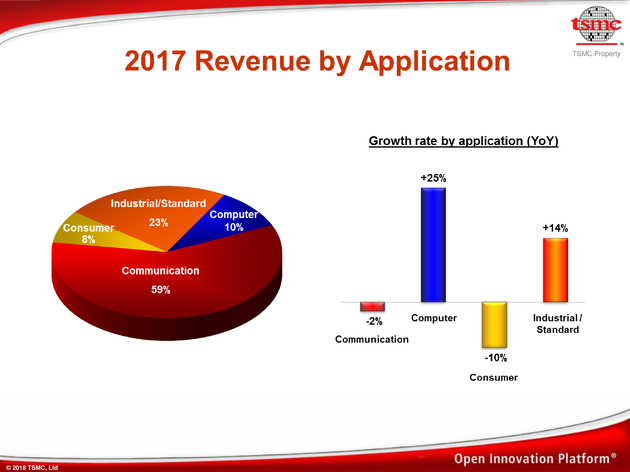

On note qu'en 2018, TSMC s'attend à ce que l'essentiel de sa croissance vienne de sa branche "high performance computing" et pointe particulièrement les GPU (...et les ASIC utilisés pour les crypto-monnaies). Morris Chang aura indiqué s'attendre à une hausse du marché du semi conducteur en 2018 comprise entre 6 et 8%.

La question de l'enquête anti-trust de la commission européenne , poussée par GlobalFoundries aura été vite balayée, TSMC indiquant rejeter les accusations de son concurrent. TSMC continue de se présenter comme la "Foundry de tout le monde" pour contrer l'argument, et tacler au passage Samsung en sous entendant qu'ils ne sont pas en compétition avec leurs clients. On terminera par un mot sur le 3nm, TSMC a indiqué qu'il continuait l'exploration de la technologie et que ces derniers mois, le manager du programme était de plus en plus positif, ne doutant plus de la simple faisabilité comme cela pouvait être le cas l'année dernière.

12nm et EUV à 7nm pour TSMC

TSMC a publié hier ses résultats financiers pour le dernier trimestre 2016. Le fondeur taiwannais a annoncé pour ce trimestre un revenu brut de près de 7.8 milliards d'euros, en hausse de 28.8% par rapport à la même période sur l'année précédente. Sur la totalité de l'année 2016, TSMC aura augmenté son revenu de 12.4% par rapport à 2015.

Pour 2017, TSMC s'attend à voir ses revenus progresser de "seulement" 5 à 10% (ce qui n'a pas manqué de décevoir les analystes financiers). Lors de la présentation des résultats, quelques informations supplémentaires ont été données.

Morris Chang, Chairman de TSMC s'est lancé dans quelques prédictions pour le marché 2017, s'attendant à voir le marché des smartphones grimper de 6% en unités, et celui du PC se contracter de 5% en unités également (il envisage également un déclin de 7% sur les tablettes tout en voyant le marché Internet of Things progresser de 34%).

Sur le 16/14nm, Morris Chang estime que la part de marché de TSMC est entre 65 et 70%, en dessous de ses attentes (TSMC dispose encore de 80% du marché sur le 28nm par exemple). Toujours poétique, le Chairman voit dans le 10 et le 7nm un "ciel bleu" par rapport à la compétition.

Quelques détails plus techniques ont été donnés, notamment par rapport à un "12nm" qui avait été évoqué ici ou là dans la presse. En pratique, TSMC travaille sur une nouvelle version de son process 16nm (une quatrième après les 16FF, 16FF+ et 16FFC) qui incorpore des améliorations importantes de densité. L'appellation commerciale exacte n'a pas été donnée, et on ne sait pas exactement quand elle sera disponible. On s'attendra dans quelques semaines à une annonce officielle, même si TSMC à confirmé aujourd'hui l'existence de ce "12nm".

Pour le 10nm, si le début de production est bien en cours, le gros du volume se situera sur la seconde partie de l'année (coïncidant avec le lancement des prochains iPhones dont le SoC utilisera le 10nm TSMC).

Sur le 7nm, plus de 20 sociétés travailleraient déjà sur des designs pour l'année prochaine, un chiffre qui devrait doubler dans l'année. Sur la question du 7nm en lui même, nous nous étions interrogés sur la manière dont le constructeur augmenterait la densité. Pour rappel, TSMC s'engage à lancer la production du 7nm dès la fin de l'année, il s'agira du node qu'utiliseront la majorité de ses clients, le 10nm devrait avoir une durée de vie courte et être réservé à quelques gros clients.

Le 10nm rappelle d'une certaine manière le 20nm de TSMC, lui aussi utilisé par des gros clients uniquement avant un passage rapide au 16nm. Cependant, avec une augmentation de la densité de 1.63x entre le 10 et le 7nm, la recette utilisée est plus complexe que pour le passage 20/16nm (qui ne proposait qu'une augmentation de densité de 1.15x). Nos confrères de SemiWiki, très au fait des détails, ont confirmé il y a quelques jours que des changements sur les tailles minimales des cellules sont en grande partie à l'origine des gains de densité et que pour réduire les coûts, TSMC évitera au maximum de généraliser le quadruple patterning (SAQP). Le 10 et le 7nm auront donc bel et bien des similarités techniques.

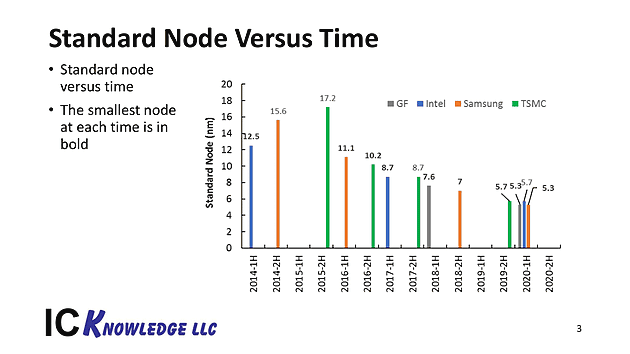

Pour essayer d'y voir un peu plus clair, et étant donné que plus aucun constructeur ne suit de règles équivalentes pour parler de densité, SemiWiki a publié ce graphique intéressant qui montre une "estimation" de la densité comparée de tous les fondeurs :

D'après SemiWiki, le 10nm d'Intel et le 7nm de TSMC auraient, après ajustement, une densité comparable. Il s'agit bien entendu d'estimations qui valent ce qu'elles valent, vous pouvez retrouver l'explication de la formule utilisée ici , mais elles donnent un bon ordre d'idée de ce à quoi il faut s'attendre (un seul bémol à cette analyse : les prévisions concernant GlobalFoundries nous semblent excessivement optimistes, en grande partie à cause des annonces de GlobalFoundries qui nous paraissent déconnectées de leur capacité d'exécution ces dernières années).

En pratique le 10nm de TSMC disposera tout de même d'une meilleure densité que l'actuel 14nm d'Intel, TSMC pourra donc se targuer d'avoir dépassé Intel côté process lorsque les premiers produits 10nm seront disponibles plus tard dans l'année. Et si Intel reprendra l'avantage avec "son" 10nm, TSMC sera effectivement - et pour la première fois - à parité dès la fin de l'année en lançant la production de son 7nm. Une situation qui durera un moment, et pour la première fois les constructeurs "fabless" pourront disposer d'un process équivalent en densité à celui d'Intel.

On notera enfin, concernant le 7nm, que TSMC a confirmé qu'ils inséreront l'EUV au bout d'un an de production à 7nm (soit fin 2018) pour créer une nouvelle version du 7nm (à l'image des multiples 16nm). Des propos plutôt optimistes concernant la lithographie EUV qui sera, Mark Liu le rappelle, indispensable à 5nm. Et un timing qui coïncide exactement avec le lancement de la production du 7nm de Samsung qui utilisera elle, dès le début, l'EUV !

Résultats d'Intel pour le troisième trimestre

Intel vient d'annoncer ses résultats financiers pour le troisième trimestre. Le constructeur enregistre un chiffre d'affaire de 15.8 milliards de dollars avec un bénéfice net (ajusté) de 3.9 milliards.

Intel vient d'annoncer ses résultats financiers pour le troisième trimestre. Le constructeur enregistre un chiffre d'affaire de 15.8 milliards de dollars avec un bénéfice net (ajusté) de 3.9 milliards.

Le constructeur enregistre des progressions fortes par rapport au second trimestre qui avait été assez mauvais, et également par rapport à la même période en 2015, elle aussi difficile.

Ainsi, la firme de Santa Clara se félicite de voir une hausse de 5% par rapport à 2015 de son activité "PC Client" (les processeurs hors serveur), alors qu'elle était en baisse de 7% cette année là par rapport en 2014. Les revenus du groupe "Data Center" (les processeurs serveurs au sens large) sont également en hausse de 10% en comparant les mêmes périodes. L'activité de mémoire non volatile baisse par contre d'un pourcent par rapport à 2015.

Dans la session de questions/réponses aux analystes, Brian Krzanich a donné quelques détails, indiquant par exemple que la production de NAND 3D voit des yields meilleurs qu'annoncés (le constructeur à lancé de nouvelles références fin août). Côté process, pas vraiment d'informations, on notera juste que le 10nm a été évoqué, Intel installant un certain nombre de matériels au prochain trimestre dans ses usines, engendrant des investissements importants (5.2 milliards en Q4, et 9.5 sur l'année).

Si les revenus d'Intel étaient au dessus du consensus des analystes, l'accueil des marchés après la clôture fait baisser significativement l'action (-4.77%) du constructeur. En cause les coûts de restructuration, on vous avait parlé du montage de la vente de McAfee par exemple.

Autre cause importante, les perspectives annoncées par Intel pour le dernier trimestre (en général le meilleur) seraient en baisse sur le marché du "PC client", probablement pour des questions d'inventaires en plus de l'épineux problème de la demande.

Il faut dire que le marché du PC reste difficile, en baisse de 5.7% sur le troisième trimestre d'après Gartner , le huitième trimestre de baisse consécutive (-9.6% au premier trimestre, -5.2% au second). Toujours selon Gartner, le problème des perspectives est là aussi compliqué, le PC n'étant plus vu comme une priorité par les consommateurs dans les marchés développés, poussant à retarder le plus loin possible une éventuelle mise à jour, si elle à lieu.

Windows 10 de son côté n'a pas inversé la tendance. On ajoutera que la stagnation des performances ces dernières années du monde PC par rapport au monde mobile ne fait rien pour stimuler les ventes, ou encourager de nouveaux usages uniques qui redonneraient de l'intérêt à la plateforme pour le plus grand nombre.

10/7nm en avance pour TSMC, EUV pour le 5nm

TSMC vient de publier ses résultats financiers pour le troisième trimestre. Le fondeur taiwannais enregistre une hausse séquentielle de 17% (+22% par rapport à la même période sur 2015), au dessus de ses prévisions. Des bons chiffres qui s'expliquent selon TSMC par une forte demande sur le marché des smartphones.

Ramenés par process, le 16/20nm représente 31% des revenus de la société (contre 23% le trimestre précédent). Le 28nm voit sa part baisser à 24% des revenus, mais TSMC confirme que ses usines restent "pleinement utilisées".

En ce qui concerne les prochains nodes, TSMC a confirmé les informations publiées un peu plus tôt, à savoir l'avance prise par les process 10 et 7nm.

Le 10nm entre en production ce trimestre et les premiers produits finaux seront livrés au premier trimestre 2017. Ce node ne sera pour rappel utilisé que par les très gros clients de TSMC, à savoir Apple et possiblement Qualcomm. Les autres clients attendront le 7nm. La montée des yields est décrite comme "similaire" à celle du 16nm même si "techniquement plus difficile".

Le 7nm entrera en production "risque" au premier trimestre 2017 et TSMC s'empresse d'indiquer qu'il sera utilisé non seulement pour les smartphones, mais aussi pour des GPU, des puces serveurs, et des "PC et tablettes". TSMC décrit des tapeout aggressifs qui commenceront au début du second trimestre. 15 produits devraient être qualifiés en 2017.

La fondeur a également évoqué le 5nm, qui a quitté le stade de la recherche pure pour entrer dans une phase de développement. Et TSMC confirme qu'ils utiliseront de manière "extensive" la lithographie EUV. Cette dernière aurait fait des progrès sur tous les plans, que ce soit en fiabilité, ou sur les problèmes techniques complexes (masques, photo resist, etc). La production "risque" reste prévue pour la première moitié de 2019 (la production volume suit en général de 3 à 4 trimestres).

Lors de la présentation des résultats aux analystes financiers, le CEO de TSMC, Mark Liu, a réitéré une fois de plus voir "l'informatique haute performance" comme un marché sur lequel TSMC espère voir une progression de ses ventes. Les serveurs et les PC clients sont mis en avant, et on a du mal a ne pas y voir un lien avec les annonces d'AMD sur sa renégociation du contrat WSA qui les lie à GlobalFoundries.

Dans la séance de questions/réponses posées, on notera qu'a la question de savoir si la prise de licence ARM par Intel est un risque, Mark Liu estime surtout que cela renforce le rôle d'ARM, tout en ne négligeant pas le rôle qu'Intel pourrait jouer. Reste que sur ce trimestre, la part de marché de TSMC chez les fondeurs (hors activité propre comme Intel pour ses propres puces donc) était de 55%.

Résultats d'Intel, 14nm et 7nm, Ultrabook

Intel annonce un cinquième trimestre record de suite avec un chiffre d'affaires de 13,1 milliards de $, soit 2% de mieux séquentiellement et 22% de mieux qu'il y a un an. Le résultat net ressort pour sa part à 3 milliards, respectivement en baisse de 7% et en hausse de 2%, du fait notamment du rachat de ses propres actions pour 2 milliards de $. La marge brute s'établit pour sa part à 61% comme au premier trimestre, loin du taux record de 67,6% d'il y a un an que les consommateurs ne regretterons pas. Il faut noter que McAfee et Infineon Wireless Solutions (désormais Intel Mobile Communications) ont contribué au chiffre d'affaires à hauteur de 1 milliard de $.

Intel annonce un cinquième trimestre record de suite avec un chiffre d'affaires de 13,1 milliards de $, soit 2% de mieux séquentiellement et 22% de mieux qu'il y a un an. Le résultat net ressort pour sa part à 3 milliards, respectivement en baisse de 7% et en hausse de 2%, du fait notamment du rachat de ses propres actions pour 2 milliards de $. La marge brute s'établit pour sa part à 61% comme au premier trimestre, loin du taux record de 67,6% d'il y a un an que les consommateurs ne regretterons pas. Il faut noter que McAfee et Infineon Wireless Solutions (désormais Intel Mobile Communications) ont contribué au chiffre d'affaires à hauteur de 1 milliard de $.

Côté divisions, par rapport à l'an passé on note une hausse de 11% des ventes de la division PC Client (desktop/mobile, 8,3 milliards), contre 15% pour la division Data Center (serveurs, 2,4 milliards) et 85% pour la division Other Intel Architecture (solutions embarquées, 1389 millions). Les chiffres de l'Atom sont par contre assez décevants avec 15% de baisse, pour des revenus de 352 millions.

Intel annonce par ailleurs une hausse de 500 millions de $ des investissements prévus cette années en R&D (pour un total de 16,2 milliards). Une partie de ses dépenses provient d'une accélération du développement du 14nm dont l'arrivée est prévue pour 2014, les futures usines 14nm comme celle de Chandler étant d'ailleurs désormais prévues pour accueillir également à terme des gravures en 10 et 7nm. Une autre partie est destinée au développement des Ultrabook, format dans lequel Intel a beaucoup d'espoirs.