Résultats en baisse pour AMD

AMD vient également d'annoncer ses résultats pour le troisième trimestre. La société a réalisé un chiffre d'affaire de 1.06 milliards de dollars pour une perte nette de 197 millions de dollars. Sur la même période l'année dernière, AMD enregistrait 1.43 milliards de CA pour 17 millions de bénéfice. Les résultats sont notamment plombés par un réajustement à la baisse de la valeur de l'inventaire du constructeur sur des produits « d'ancienne génération », de 65 millions de dollars.

L'activité CPU/GPU est en hausse de 12% par rapport au second trimestre, mais en baisse de 46% par rapport au troisième trimestre 2014. Une des raisons reste la baisse du prix moyen des processeurs vendus par AMD, notamment poussé par le prix des puces pour PC portables qui est en baisse. Le ralentissement du marché du PC n'aide clairement pas AMD. A l'inverse le prix de vente moyen des GPU est en hausse, notamment poussé par les derniers lancements GPU desktop haut de gamme. L'activité Entreprise/Embarqué/Semi-custom baisse de 2% par rapport à la même période en 2014 poussé par des ventes plus faibles sur les serveurs et embarqués.

En parallèle, AMD annonce le spin off de son activité d'assemblage final de puces. Si AMD s'est séparé de ses usines en créant Global Foundries, le constructeur avait gardé jusqu'ici les opérations qui font suite à la fabrication des wafers comme l'assemblage du die sur le package et les diverses opérations de tests et de marquage/emballage : tout ce qui est nécessaire pour créer un produit final.

AMD crée ainsi une joint-venture avec la société chinoise Nantong Fujitsu Microelectonics, qui inclura les deux usines d'AMD en Malaisie et en Chine, ainsi que les 1700 employés de cette ancienne division. La joint-venture sera détenue à 85% par la société chinoise et à 15% par AMD, en l'échange de 371 millions de dollars. Visiblement, un accord de 5 ans lie AMD a cette joint-venture et si le constructeur n'a pas voulu expliciter les termes de l'accord, il a indiqué qu'ils gardaient « une grande flexibilité » pour utiliser des services tiers (TSMC propose également ce type de service par exemple).

La session de questions/réponses aux analystes financiers à permis d'entendre quelques détails. Par exemple sur le terriblement couteux Wafer Supply Agreement qui lie AMD a GlobalFoundries jusqu'en 2024 et impose l'achat d'une quantité de wafers importante bien que constamment renégociée (au prix fort) par AMD. Pour 2015, AMD devait commander pour 1 milliard de dollars de wafers à GlobalFoundries. Au troisième trimestre seulement 631 millions ont été commandés et AMD n'atteindra pas la valeur totale. Une fois de plus et comme au trimestre dernier, la société parle de négociations « d'ici la fin de l'année » ce qui n'avance pas beaucoup plus la question.

De « multiples produits » FinFET auraient effectué leur tapeout à la fois chez GlobalFoundries et TSMC, ce qui est assurément une bonne nouvelle, particulièrement sur le fait que GlobalFoundries ait un process FinFET apparemment fonctionnel !

Le marché des consoles (AMD produit les puces des PS4/Xbox One) semble en forme, la CEO d'AMD Lisa Su indiquant une demande forte, et que de nouveaux designs wins semi custom sont attendus pour entrer dans les revenus seconde moitié de 2016 (possiblement pour la prochaine console de Nintendo).

Sur Zen, Lisa Su continue d'indiquer une disponibilité pour 2016 et des revenus « sur l'année » pour 2017. La question de l'impact du départ de Jim Keller aura été balayée rapidement d'un « Mark Papermaster s'occupe de la transition ».

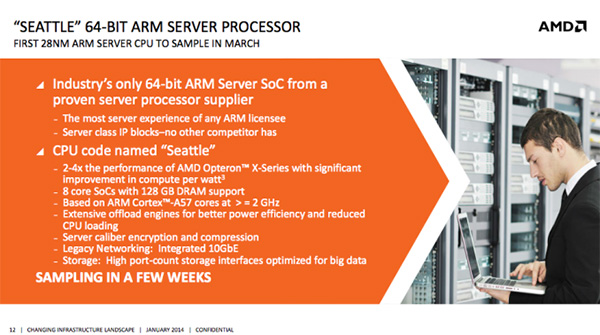

Notez enfin concernant ARM, que Seattle, le Cortex-A57 serveur d'AMD devrait enfin arriver sur le marché ce trimestre en petit volume. Des kits de développement avaient été proposés pour rappel l'été dernier pour ce produit qui est rappelons le fabriqué en 28nm. L'architecture custom ARM d'AMD était prévue pour rappel pour 2017, elle n'a pas été évoquée aujourd'hui.

Contenus relatifs

- [+] 09/05: AMD Ryzen 7 2700, Ryzen 5 2600 et I...

- [+] 27/04: AMD Vega 7nm en labo, Zen 2 échanti...

- [+] 26/04: Jim Keller rejoint... Intel !

- [+] 23/04: MAJ de notre test des Ryzen 7 2700X...

- [+] 19/04: AMD Ryzen 2700X et 2600X : Les même...

- [+] 19/04: 2008-2018 : tests de 62 processeurs...

- [+] 18/04: ASUS AREZ, l'effet GeForce Partner ...

- [+] 13/04: Les AMD Ryzen Pinnacle Ridge en pré...

- [+] 27/03: Pilotes Radeon et GeForce pour Far ...

- [+] 20/03: Microsoft annonce DirectX Raytracin...